债券投资(熟练掌握)

(一)债券的价值

将在债券投资上未来收取的利息和收回的本金折为现值,即可得到债券的内在价值。

债券的内在价值也称为债券的理论价格,只有债券价值大于其购买价格时,该债券才值得投资。影响债券价值的因素主要有债券面值、期限、票面利率和所采用的贴现率等因素。

1.债券估价基本模型

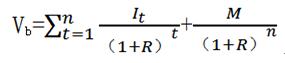

典型的债券类型,是有固定的票面利率、每期支付利息、到期归还本金的债券。这种债券模式下,债券价值计量的基本模型是:

式中,Vb表示债券的价值,I表示债券各期的利息,M表示债券的面值,R表示债券价值评估时所采用的贴现率即所期望的最低投资报酬率。—般来说,经常采用市场利率作为评估债券价值时所期望的最低投资报酬率。

从债券价值基本计量模型中可以看出,债券面值、期限、票面利率和市场利率是影响债券价值的四个基本因素。

2.债券期限对债券价值的敏感性

由于票面利率的不同,当债券期限发生变化时,债券的价值也会随之波动。

结论:

(1)引起债券价值随债券期限的变化而波动的原因,是债券票面利率与市场利率的不一致。如果债券票面利率与市场利率之间没有差异,债券期限的变化不会引起债券价值的变动。也就是说,只有溢价债券或折价债券,才会产生不同期限下债券价值有所不同的现象。

(2)债券期限越短,债券票面利率对债券价值的影响越小。不论是溢价债券还是折价债券,当债券期限较短时,票面利率与市场利率的差异,不会使债券的价值过于偏离债券的面值。

(3)债券期限越长,债券价值越偏离债券面值。

(4)随着债券期限延长,在票面利率偏离市场利率的情况下,债券的价值会越偏离债券的面值。但这种偏离的变化幅度最终会趋于平稳。或者说,超长期债券的期限差异,对债券价值的影响不大。

3.市场利率对债券价值的敏感性

市场利率是决定债券价值的贴现率,市场利率的变化会造成系统性的利率风险。

结论:

(1)市场利率的上升会导致债券价值的下降,市场利率的下降会导致债券价值的上升。

(2)长期债券对市场利率的敏感性会大于短期债券,在市场利率较低时,长期债券的价值远高于短期债券,在市场利率较高时,长期债券的价值远低于短期债券。

(3)市场利率低于票面利率时,债券价值对市场利率的变化较为敏感,市场利率稍有变动,债券价值就会发生剧烈地波动;市场利率超过票面利率后,债券价值对市场利率的变化敏感性减弱,市场利率的提高,不会使债券价值过分地降低。

(二)债券投资的收益率

1.债券收益的来源

债券投资的收益是投资于债券所获得的全部投资报酬,这些投资报酬来源于三个方面:

(1)名义利息收益。债券各期的名义利息收益是其面值与票面利率的乘积。

(2)利息再投资收益。债券投资评价时,有两个重要的假定:第一,债券本金是到期收回的,而债券利息是分期收取的;第二,将分期收到的利息重新投资于同一项目,并取得与本金同等的利息收益率。

(3)价差收益。指债券尚未到期时投资者中途转让债券,在卖价和买价之间的价差上所获得的收益,也称为资本利得收益。

2.债券的内部收益率

债券的内部收益率,是指按当前市场价格购买债券并持有至到期日或转让日,所产生的预期报酬率,也就是债券投资项目的内含报酬率。

债券真正的内在价值是按市场利率贴现所决定的内在价值,当按市场利率贴现所计算的内在价值大于按内部收益率贴现所计算的内在价值时,债券的内部收益率才会大于市场利率,这正是投资者所期望的。

一级建造师二级建造师消防工程师造价工程师土建职称公路检测工程师建筑八大员注册建筑师二级造价师监理工程师咨询工程师房地产估价师 城乡规划师结构工程师岩土工程师安全工程师设备监理师环境影响评价土地登记代理公路造价师公路监理师化工工程师暖通工程师给排水工程师计量工程师

执业药师执业医师卫生资格考试卫生高级职称护士资格证初级护师主管护师住院医师临床执业医师临床助理医师中医执业医师中医助理医师中西医医师中西医助理口腔执业医师口腔助理医师公共卫生医师公卫助理医师实践技能内科主治医师外科主治医师中医内科主治儿科主治医师妇产科医师西药士/师中药士/师临床检验技师临床医学理论中医理论